华东医药能靠减肥药专利“救市”吗?

作者 | 冰糖狐狸 肥啡

编辑 | 布鲁斯

2023年医药行业争夺最激烈的一款专利来自减肥药。

马斯克带火的“减肥神药”司美格鲁肽,在国内外医药公司中掀起一轮专利“争夺战”。其中,华东医药和巨头诺和诺德的“减肥药”专利与商业之争也正全面展开。

专利战的引线是商业利益,2022年司美格鲁肽为诺和诺德带来772亿丹麦克朗,约合人民币780亿元。

因此,很多医药投资者都在赌一个预期:“减肥神药”将成为华东医药新的爆发点。

创新药的竞争,本质上是专利权的竞争,是技术革新速度的竞争。作为曾经的医药明星公司,华东医药的这场专利与商业争夺战,为国内创新药企业敲响了技术创新的警钟。

一、减肥药专利之争,技术研发之战

技术创新领域的落后,付出的代价往往非常惨重,要么像通信领域一样上缴高额的“专利税”,要么就是错过一片大好的商业机会。

在减肥药专利的争夺中,华东医药可能错过的,是潜力巨大的中国减肥药市场。

目前华东医药争夺的减肥药专利,涉及的产品有两个:司美格鲁肽和利拉鲁肽,原研企业都是诺和诺德。

司美格鲁肽和利拉鲁肽相似,均是GLP-1受体激动剂,本身是用于糖尿病患者的降糖用药,但在减肥上也有显著效果,相当于2.0和1.0的关系,目前备受市场欢迎的是司美格鲁肽。

华东医药的争夺重点,也是司美格鲁肽。

诺和诺德研发的司美格鲁肽,在中国的专利权2026年才到期,等到那时整个市场也许已经被吃干抹净,国内玩家只能喝点汤。于是,华东医药先发制人,2021年6月向国家知识产权局申请司美格鲁肽专利无效。

2022年9月5日,诺和诺德的司美格鲁肽化合物专利被国家知识产权局宣告无效。虽然诺和诺德也向北京知识产权法院提起了上诉,但至今尚无定论。

诺和诺德的司美格鲁肽专利被判定无效,国内药企都可以研发申报司美格鲁肽,而不担心侵权。目前两家公司在中国的研发和审批进度是这样的:

今年6月,据国家药品监督管理局(NMPA)药品审评中心官网披露,诺和诺德就司美格鲁肽注射液的上市申请,于6月3日正式获药监局受理,申报的适应症为减重适应症。若成功获批,诺和诺德的司美格鲁肽将成为首款进口减肥药。

与此同时,华东医药(000963)之前申请状态为“暂停”的利拉鲁肽注射液,已完成全部环节的审评,目前更新为“排队待审评”。若获批,将成为首款国产减肥药。但相比司美格鲁肽,利拉鲁肽这个1.0版专利的商业价值显然并不大。

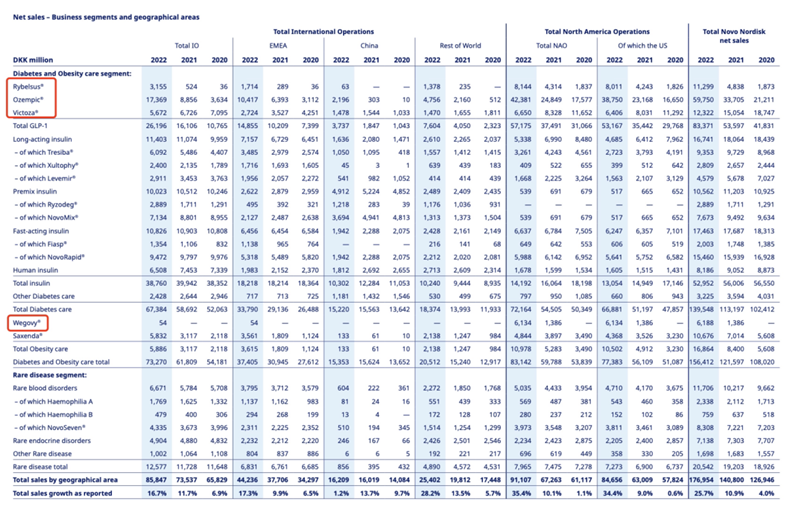

司美格鲁肽专利的商业价值有多大?诺和诺德2022年财报的答案是:财源滚滚。

诺和诺德2022年财报显示,司美格鲁肽的总销售额高达772.37亿丹麦克朗(1丹麦克朗 ≈ 1.0630 人民币)。也就是说,单纯司美格鲁肽这个专利研发的相关产品,一年带来了约780亿人民币的销售额。

其中,司美格鲁肽降糖针(Ozempic)销售额为597.50亿丹麦克朗,同比增长77%;司美格鲁肽片(Rybelsus)销售额112.99亿丹麦克朗,同比增长134%;马斯克用自身体验代言的最新产品司美格鲁肽减肥针(Wegovy)销售额61.88亿丹麦克朗,同比增长346%。

在中国,2022年诺和诺德占据中国GLP-1市场份额64.4%,司美格鲁肽为其创造了21.96亿丹麦克朗的收入。而这还仅是其在中国的第一个完整销售年,并且司美格鲁肽并未发挥出“减肥神力”,仅以2型糖尿病及心血管适应症而非减肥降重获批上市。

二、减肥药能“救”华东医药吗?

中国减肥市场之大,众所周知。

对于先被阿卡波糖集采重创,接着医美概念跌回尘土的华东医药来说,没有什么比随便卖卖就能获利丰厚的减肥药专利,更能给公司带来新的生机了。

华东医药近几年的发展策略是,“哪里热门去哪里”。通过多元化并购和布局,华东医药形成了“创新药、医美、工业微生物”三驾马车齐驱的“多元帝国”。

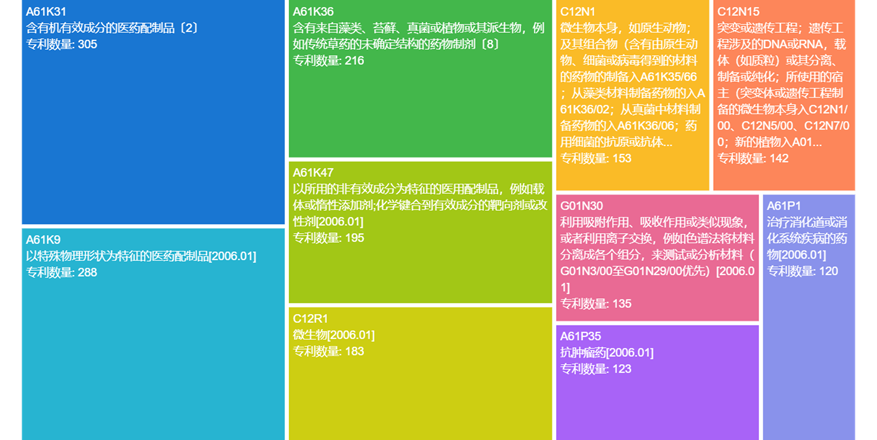

最终呈现在专利构成上,华东医药布局结构涵盖生物制药、医美、创新药、工业微生物、医疗器械、中药等各个领域,分布较为均衡,并未聚焦某一领域。

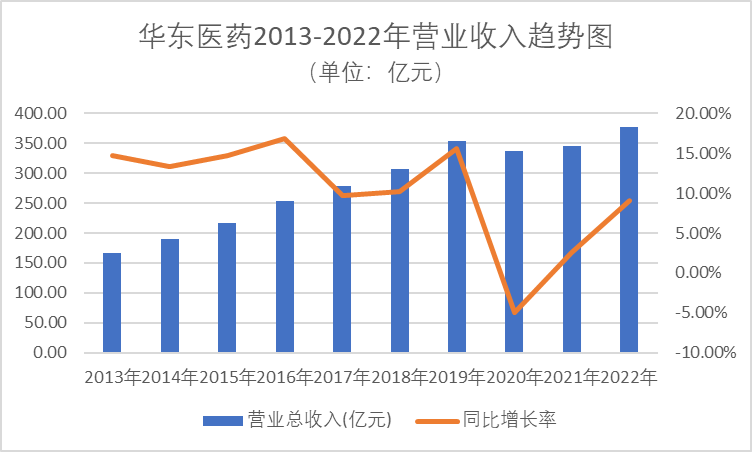

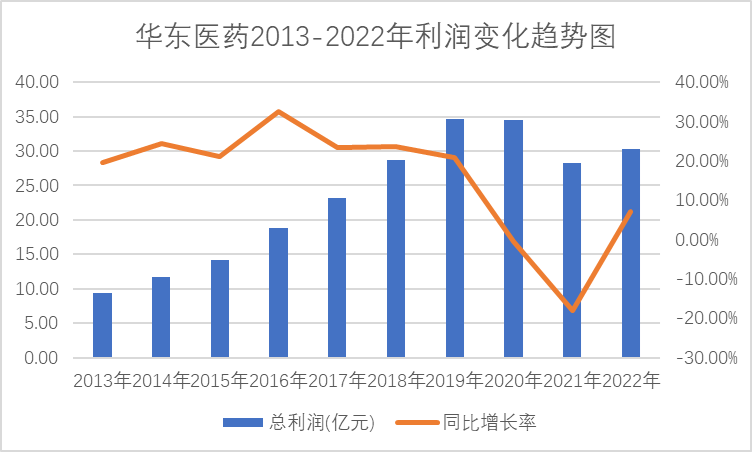

但呈现在公司业绩上,目前的“多元化”暂时并未让公司重回昔日辉煌。与2019年以前的高速增长相比,2020年以来公司的营业收入、利润虽有抬头,但和之前的增速仍有差距。

处于业绩增长低估期的华东医药,急需一个爆款产品,“减肥神药”这种能产生充沛现金流的爆款药品,再合适不过。从主营构成也能看出,医美业务虽然占比不大,但却是华东医药最有活力,增速最爆炸的板块。

世界顶级评级机构的投资真经《股市真规则》在分析成功制药公司的特点时指出,从品牌制药公司的历史来看,它们有高的毛利率、很少的负债和充沛的现金流。能够持续创造一流业绩制药公司有着以下特性:

畅销药品(特指一种药物销售收入在10 亿美元以上):有畅销药品的公司通过把固定成本分摊到更多产品上以取得收益。

专利保护:所有药品最终都要失去专利保护,但是这些公司如果对失效专利管理得好,还是能够创造一个稳定的现金流。

一个完整的药物临床试验体系、和一大群可供药物试验服务的人群,比如癌症和关节炎患者等。

强大的市场营销能力。

市场潜力要大:影响到相当大比例人群病症的治疗药物。

华东医药把赌注放在一个不属于自己的专利身上,多少有点冒险。

三、技术创新是最大的确定性

在减肥药专利这件事上,迟到付出的代价要更大。因为减肥药被大众视为消费品,谁先上市谁的品牌效应就更大,获得的市场份额也就更多。

即便华东医药最终获得了司美格鲁肽专利的中国使用权,也面临着剧烈的市场竞争。

先不说诺和诺德作为原研药厂,大概率是第一个获批。目前已有信达生物、银诺医药、派格生物、石药集团、恒瑞医药等至少9家公司,在做司美格鲁肽的生物类似药研发。华东医药依然是第一梯队,参股公司九源基因已经进行到临床III期阶段。

但不可忽视的是,上述企业的研发,大多针对的是糖尿病适应症,真正的产品获批到减肥药产品获批,会比原研药厂慢不少,到时候竞争也很激烈,等到它们的也许是残羹冷宴。

华东医药有着强大的商业转化能力,这也是之前它取得成功的核心原因之一。但缺少扎实的技术研发能力,却是它一直以来的问题。

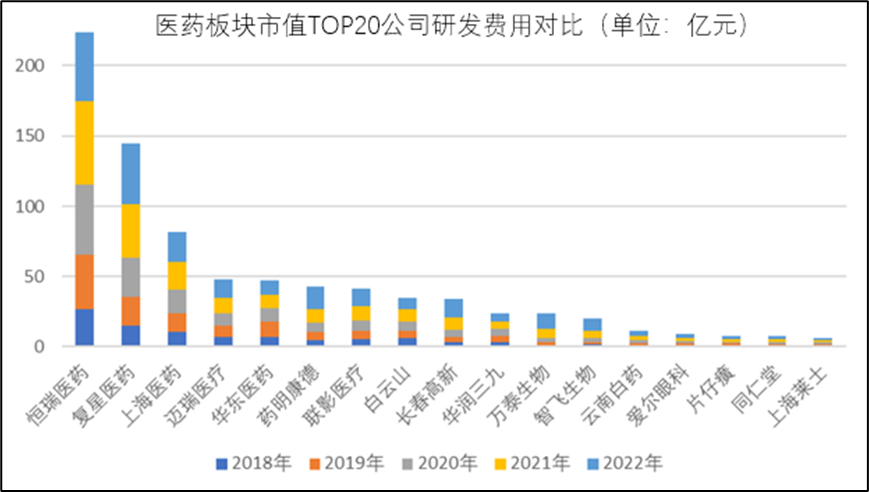

相比同类创新药公司,布局多元化的华东医药在研发费用上的投入并不突出。近几年10亿元左右的研发投入,以及3%左右的研发费用率(即使刨除不需要太多研发的医药制造业务,研发费用率仍然不高)。

吉利德、诺和诺德等近十年崛起的大药厂,都是拥有自主知识产权的爆款药,带来业绩的大幅提升,才能获得千亿美元以上市值。而自主知识产权的爆款药怎么来的呢?2006年,诺和诺德营收68.4亿美元,研发费用11.2亿美元,研发费用率16.3%——这就是差距,根本没有捷径可走。

“落后就要挨打”这句话,适合中国所有的创新药公司。

(本文仅代表作者观点,不代表知产力立场)

图片来源 | 网络