大话专利战(第二章)

草蛇灰线伏千里,知产大话专利战。

作者 | 革鼎

编辑 | 布鲁斯

近两个月,专利和商业世界事件频发:全球光伏龙头隆基与韩华和解,京东方向三星发起面板专利诉讼,三星加入Avanci,自然人王阳对宁德时代模组专利提起无效,某手机厂商放弃芯片项目。

诸多事件并不是孤立的,只有把它们串起来,才能发现真正有意思的地方。草蛇灰线伏千里,知产大话专利战。

常言道,不谋全局者,不足谋一域。认知若不全面覆盖全局和一域,就没法在纷繁复杂的专利与商业信息中,抓住事物的本质。

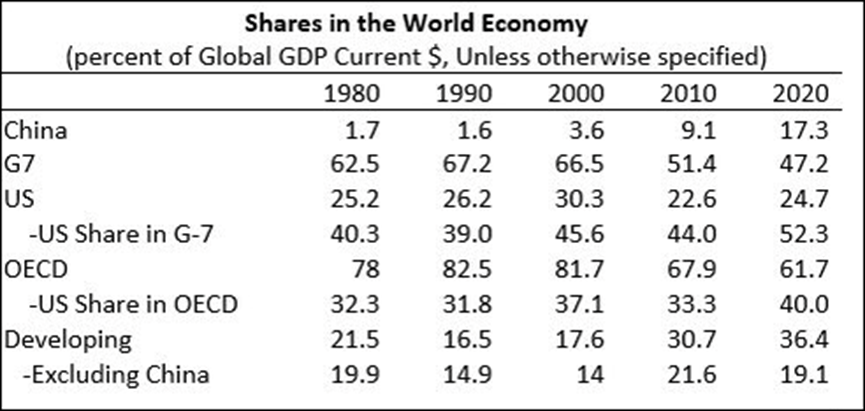

所谓全局,即核心国家或组织的增长。

2010-2020年几个核心国家或经济体,占全球GDP百分比的变化如下——US,22.6%-24.7%;G7,51.4%-47.2%;OECD,67.9%-61.7%;China,9.1%-17.3%。谁一枝独秀下图清楚明白,我们点到为止。

图:经济体占全球GDP比重,来源:WDI

所谓一域,即重点企业的增长。

全球处于第三、第四次工业革命切换的临界点,核心国家或组织的重点企业处于增长断档期,新的技术周期未完全到来(OpenAI等代表性企业正在探路),或者说小马拉不动大舰,即第二增长曲线产生的营收无法有效拉动基本盘业务,这导致总营收增长不振,或利润大幅下挫。

那么,多数产业占据微笑曲线两端的国外重点企业,当时当下有两条专利技术的路可走:其一,直接许可专利技术换来增量利润。其二,利用专利诉讼打掉基本盘业务所在产业链中的竞争对手,拔高营收与利润增速。

显然三星集团是个中典型,首先它的业绩足够差,1Q23旗下三星电子创14年来最差季度盈利,其营收下降18%,营业利润却骤降95%!

没有造车项目的三星加入Avanci专利池就是为了收专利税;且欲搞定京东方(年初对京东方的17家美国手机维修商客户发起337调查,这可能导致京东方丢失美国市场),在苹果产业链中获得更大的份额——完美命中上文说的两条路。

三星:小孩子才做选择,成年人,全都要!

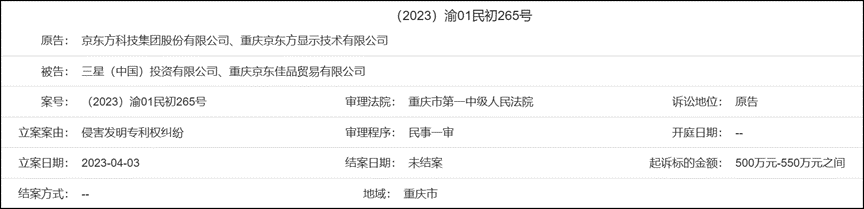

但是呢,京东方不是任人欺负的软蛋,它对三星的反击非常强硬。从知产宝数据库能查到,京东方直接对三星多个主体——三星(中国)投资、三星半导体、上海三星半导体、东莞三星视界、天津三星视界等——提起发明专利诉讼,立案时间为2023年4月3日。

图:立案信息,来源:知产宝数据库

京东方VS三星胜负暂难料,需等待新的进展,本次专利诉讼只有一点比较确认,那就是京东方有它的底气。其实目前不少产业界头部企业都跑通了的、行之有效的专利与商业运作方法论:从微笑曲线的底部向产业附加值更高的顶部爬升的三段论。

第一阶段,依托“全球唯一最全产业链+人口红利”带来的成本优势,迅速抢占低端市场以获取利润,这一块对中国产业界来说最为简单。

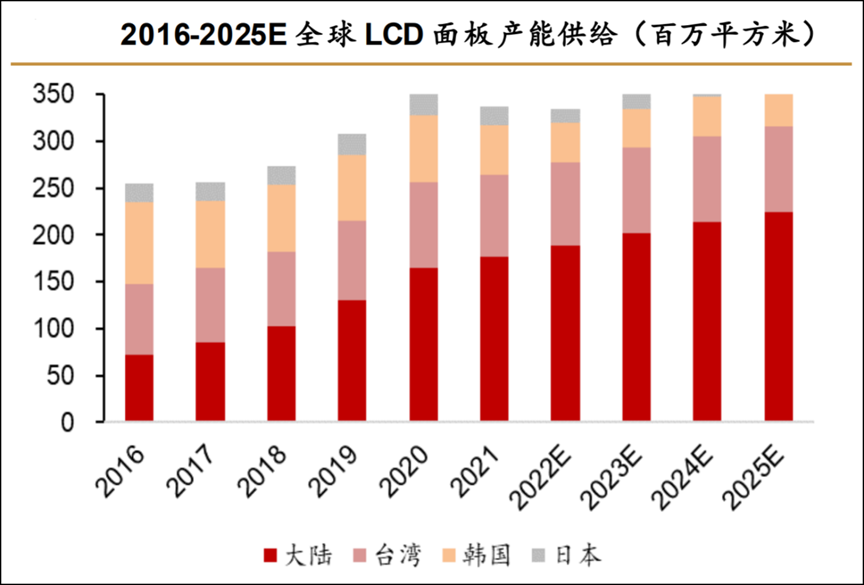

面板行业是很好的例子。韩厂LCD(液晶显示)面板产线在加速退出,日厂、台厂LCD产线在停止扩产。目前中国大陆已经主导LCD这块,2021年TFTLCD的CR3分别是京东方31.5%,群创光电15.4%和LGD13.4%。

图:全球LCE面板产能供给,来源:西南证券

面板是很好的例子,但不是唯一例子。智能手机出货量我们是第1,光伏装机量我们是第1,新能源汽车交付量我们是第1,动力电池装机量我们还是第1,培育钻石生产我们几乎是唯1,例子很多此处不再赘述。

第二阶段,依托规模上研发,以及中国工程师红利(高校学费仅美国的十几分之一,高校的综合成本为韩国的1/3),恶补专利技术短板,以求在中高端市场有所作为,这一块中国产业界好坏参半。

面板行业的OLED(有机发光二极管显示)路径上,京东方为什么能让三星感觉到强有力挑战?你看看前者的研发强度就懂了:

对于低毛利率的制造业,研发费用率(即研发费用/总收入)无法真正反映其研发强度,因为行业毛利率太低。“研发费用/毛利润”则是一个可跨行业比较的“经调整”研发强度指标,京东方这几年在玩命的上研发,2018年50亿元水平,2022年飙升到111亿元;而“经调整”研发强度则在2022年达到53%,1Q23更是惊人的102%。

图:京东方“经调整”研发强度,来源:知产力

可能没有参照系,你还是不清楚京东方研发强度在什么水平。我们以标杆公司华为作比较。2022年,华为毛利润为2819亿元,研发费用为1615亿元,它的“经调整”研发强度为57%。是的,京东方和华为的研发强度在一个水平线上。

近十年崛起的生物医药企业也是这个道理,百济神州泽布替尼的点对点的3期临床为何能打败医药巨头强生的相关产品?研发强度不够想都别想,虽然新生代生物医药公司存在管线收入与研发投入周期错配的问题(研发费用比总营收还要高),但百济神州已突破百亿的研发绝对值做不得假。

图:百济神州的研发强度,来源:WIND

最大的反面教材可能要数培育钻石龙头力量钻石,或许是行业头把交椅来的相对容易,从研发上看不到太多的进取。2022年其营收9.1亿元,毛利润为5.73亿元(说一句“钻石茅”不为过),但它的研发费用仅0.44亿元,经调整研发强度为7.7%。

这种情况下,市场一有风吹草动——培育钻石主要消费国美国经济波动、掌控中游的印度发展CVD路线培育钻石、日本将培育钻石(金刚石)作为第四代半导体材料已有实验室成果——它的业绩和股价就地动山摇了。具体分析见《专利视角看培育钻石龙头的崩解》。

图:力量钻石持续下探的股价,来源:WIND

回到京东方,与标杆媲美的经调整研发强度换回了什么?看它的专利,据WIPO的数据,2021年京东方以1980件PCT(专利合作条约)专利申请量位居全球第七名,这已是它连续六年进入全球PCT专利申请TOP10,远超其他国内面板厂商。所以面对三星,京东方能无所畏惧的提起专利诉讼。

在这个阶段只要研发强度足够,同时匹配以同样强度的专利申请,便不怕与国外企业打专利诉讼,不说绝对能打赢,有来有回的拉锯战至少不成问题。

第三阶段,继续强化商业与专利技术的正反馈,在更新的技术路径上一往无前。

当技术处于同一个代际,比如面板行业从LCD到OLED,商业化也能跟上。那就是时候再往前跨一步,研究更新的技术和应用了,走好这一步就能在战略上藐视对手。

《大话专利战(第一章)》,我们提到过“自然人王阳VS宁德时代”的模组专利无效申请,后者第三代CTP技术对应的麒麟电池,已经省略了模组这个环节,且无模组是动力电池的趋势。同时,在众多玩家还没把CTP锂电池玩明白的时候,宁德时代的钠离子电池已经首装奇瑞!这意味着,不管王阳真的是自然人,或是竞争对手打专利无效的“马甲,在战略层面对宁德时代影响微乎其微。

再说光伏龙头隆基为什么能与韩华谈拢(专利交叉授权)?产业背景与宁德时代其实本质上一样。韩华如果不退步,再拖下去涉诉专利很快会被技术浪潮拍死在沙滩上,失去商业化价值。

以韩华在欧洲起诉隆基的专利“EP2220689B1,具有表面钝化介电双层的太阳能电池的制造方法及相应的太阳能电池”为例,其说明书的结尾提到的钝化介质包括:氧化铝、氧化硅、氮化硅和碳化硅。

图:韩华EP2220689B1的说明书结尾部分,来源:网络

了解光伏产业技术的可能知道,以上四种介质对应的是PERC电池,而此种电池的效率开发已达到极限。中国光伏产业界这两三年刮起了N型电池——TOPCon(主要钝化材料为氧化硅+多晶硅)、HJT(主要钝化材料为非晶硅)——狂飙,产能大干快上,市场已经做出了选择,而韩华则没有太多选择。

图:不同技术的转化效率,来源:上海交通大学,广大证券

本质上,专利和商业的三个阶段,都适用于麦肯锡的“三层面”分析框架。就是说你得有“基本盘”,“新东西”和“未来”。负重前行的企业家,你们有“新东西”和“未来”吗,在正确的时机进行了布局吗(种一棵树最好的时间是五到十年前)?

图:麦肯锡“三层面”,来源:网络

行文至此本该结束,想了想还是觉得有必要,提一下某手机公司解散芯片部门的事情。

造芯片,它不仅关乎大笔资金的投入,芯片设计能力,产业链是否能配合(比如制造端)。如今更要考虑国外几大“势力”连成一片全力带来的压力,以及全球宏观经济环境的波动,真的难。

但再难,我还是希望有朝一日仍有勇者来挑战,因为它是诸多产业走向高端化,实现产业升级的必要条件。以智能手机为例,想要迈向高端化(除了价格,销量也要到位),造芯是必然举措,它带来高端化最重要的品质:稀缺(不用抢所谓“骁龙真首发”)。苹果有自己的芯片、三星有自己的芯片、华为也一度有自己的芯片(所以它的高端机能跻身2019-2020年中国销量TOP5)。

图:中国TOP5销量机型,来源:锦缎

一场场专利战和企业间的合纵连横,检验了中国产业升级的含金量。暂时的失败和成功其实不重要,真正重要的是我们对技术的信仰。

(本文仅代表作者观点,不代表知产力立场)

图片来源 | 网络